Alte Rezepte helfen nicht weiter

Als Reaktion auf die gestiegene Inflation ist in den USA eine Zinswende eingeleitet worden. Der Euroraum dürfte bald folgen. Gleichzeitig sollen die Staatsanleihekäufe der Zentralbanken zurückgefahren werden. Aber diese Rezepte sind gerade jetzt wenig hilfreich.

Die US-Zentralbank Federal Reserve (Fed) hat Anfang Mai den Leitzins um 0,5 Prozentpunkte angehoben, auf die Spanne von 0,75 bis 1,0 Prozent. Eine Anhebung dieser Größenordnung hatte es seit dem Jahr 2000 nicht mehr gegeben. Es handelt sich um die zweite Zinserhöhung in Folge: Im März begann mit einem Anstieg von 0,25 Prozentpunkten offenbar die „Zinswende“ der Fed.

Anscheinend fühlte sich Jerome Powell, der Präsident der Fed, wegen der raschen Preissteigerungen unter Druck. Die Inflation betrug in den USA zuletzt 8,3 Prozent und nach Ansicht zahlreicher Beobachter zeichnet sich am Arbeitsmarkt derzeit die Gefahr einer Lohn-Preis-Spirale ab. Die Fed erwartet, dass „bei einer angemessenen Straffung des geldpolitischen Kurses […] die Inflation zu ihrem Zielwert von 2 Prozent zurückkehrt und der Arbeitsmarkt stark bleibt.“

Zudem soll die Bilanzsumme der Federal Reserve reduziert werden: Die Fed will auslaufende Anleihen aus ihrem Bestand nicht mehr in vollem Umfang ersetzen. Vorgesehen ist, die Bilanzsumme ab Juni zunächst um 47,5 Milliarden Dollar pro Monat zu verringern; drei Monate später soll dann der Abbau sogar 95 Milliarden Dollar pro Monat betragen. Die Bilanz war im Gefolge der Corona-Pandemie auf den Rekordwert von rund neun Billionen Dollar angewachsen.

Auch die Europäische Zentralbank (EZB) dürfte demnächst im Euroraum die Zinswende einleiten, vermutlich im Juli. Die EZB hatte die Zinsen letztmalig im Jahr 2011 angehoben, allerdings diesen Schritt bereits wenig später wieder korrigiert. Wie EZB-Direktorin Isabel Schnabel gegenüber dem Handelsblatt sagte, sei zudem – nach bereits erfolgter Einstellung der Nettozukäufe von Anleihen unter dem Pandemie-Notfallankaufprogramm PEPP – schon Ende Juni eine Beendigung der Zukäufe unter dem regulären „Programm zum Ankauf von Vermögenswerten“ (APP) vorgesehen. Dies bedeutet, dass sich die EZB dann auf einen Ersatz auslaufender Papiere beschränken würde.

Anders als die Fed, die auslaufende Zinspapiere nicht mehr vollständig ersetzen, also ihre Bilanzsumme schrumpfen lassen will, plant die EZB nach Isabel Schnabel, die Wiederanlage auslaufender Anleihen erst später, nämlich eine längere Zeit nach der ersten Zinserhöhung, zu beenden.

Die Gründe für den Inflationsanstieg

Wie sinnvoll aber ist eine Zinswende zum gegenwärtigen Zeitpunkt? Um diese Frage beantworten zu können, sollen zunächst einmal die Ursachen der gestiegenen Inflation in den USA und im Euroraum kurz rekapituliert werden.

Wichtig ist zunächst zu erkennen, dass es sich bei dem gegenwärtigen Anstieg des gesamtwirtschaftlichen Preisniveaus nicht um eine nachfrageinduzierte Inflation in einer überhitzten Wirtschaft handelt. Die COVID-19-Krise begann als eine angebotsseitige Krise, die die Produktion massiv beeinträchtigte und zu einem Einbruch von Einkommen und Nachfrage führte. Durch die umfangreichen finanziellen Unterstützungsleistungen der Staaten konnten die Einkommen und die Kaufkraft der privaten Haushalte teilweise wiederhergestellt werden, aber die Angebotsseite ist aufgrund der Pandemie und jetzt des Krieges in der Ukraine immer noch instabil.

Wie Nersisyan/Wray für die USA feststellen, ist der größte Teil der staatlichen Einkommensunterstützung inzwischen bereits abgelaufen, so dass kein bedeutender anhaltender Nachfragedruck existiert, der vom privaten Konsum, den Staatsausgaben, den privaten Investitionen oder dem Außenhandel ausgeht.[1] Auch hierzulande lässt sich kein gesamtwirtschaftlicher Nachfrageüberhang feststellen.[2]

Die Corona-Pandemie führte auf der Angebotsseite zu Versorgungsengpässen bei verschiedenen Gütern, zu schwankenden Preisen und Engpässen in den Lieferketten. Mehrere Faktoren spielten hier zusammen. Erstens verhinderten die Lockdowns, dass die Verbraucher ihre Ausgaben für Dienstleistungen – Restaurant- oder Kinobesuche, Reisen usw. – in gewohnter Weise tätigen konnten. Da die Einkommen noch weitgehend intakt waren (s.o.), verlagerten sich die Ausgaben auf Waren wie elektronische Unterhaltungsgeräte, Fahrräder, Innenausstattung, Nahrungsmittel etc.

Dem stand kein entsprechender Anstieg des Warenangebots gegenüber, schon deshalb, weil die Lockdowns und die krankheitsbedingten Arbeitsausfälle auch die Fähigkeit des warenproduzierenden Sektors einschränkten, die neue Nachfrage zu befriedigen.

Zweitens werden, wenn Arbeitnehmer/-innen im Lockdown und/oder erkrankt sind und Häfen und Frachtterminals gestört sind, die normalen, reibungslosen Lieferketten unterbrochen. Die Folge sind Lücken in den Lagerbeständen, Lieferverzögerungen, Knappheiten und damit Preissteigerungen. Das zeigte sich auch in Deutschland, wo viele Güter, die Industrie und Handwerk für die Produktion benötigen, rasch knapp wurden oder gar nicht mehr verfügbar waren, wie beispielsweise Rohstoffe, Baumaterial, Verpackungen und insbesondere Halbleiter.

Zu den coronabedingten Lieferengpässen bei international eng verknüpften Produktionsketten kommen drittens nun noch Produktions- und Lieferengpässe resp. Verknappungen aufgrund des Krieges in der Ukraine hinzu. Der kurzfristig kaum ersetzbare Rückgang der Angebotsmengen sowohl aus der Ukraine als auch aus Russland – z.B. bei Getreide, fossilen Energieträgern oder Metallen – führt zu merklichen Preiserhöhungen der entsprechenden Produkte und derjenigen Güter, in die sie als Vorleistungen eingehen.

Viertens gibt es inzwischen – zumindest für die USA – Belege, dass Unternehmen mit Preissetzungsmacht[3] den Inflationsdruck verschärfen, indem sie die Pandemie ausnutzen, um mit Preissteigerungen nicht allein ihre höheren Kosten weiterzugeben, sondern darüber hinaus ihre Gewinnspannen zu erhöhen.[4]

Zinspolitik der kleinen Schritte?

Nicht wenige Beobachter – in den USA etwa Larry Summers und hierzulande Hans-Werner Sinn – sind der Ansicht, dass die Zentralbanken (Fed und EZB) bislang zu unentschlossen und zögerlich versucht haben, mit Zinserhöhungen die Inflation unter Kontrolle zu bringen. Allerdings stellt sich die Frage, was die Notenbanken gegen angebotsseitige Probleme wie beispielsweise Lieferengpässe bei Vorleistungsgütern, steigende Ölpreise, ungleichzeitige Lockdowns mit massiven Behinderungen des Warentransports, Verzögerungen bei der Verschiffung von Waren, die Preissetzungsmacht dominierender Unternehmen oder den Krieg in der Ukraine ausrichten können.

Die meisten Befürworter von Zinsanhebungen sprechen sich nicht für eine radikale Erhöhung der Zinsen aus, wie sie etwa unter dem früheren Fed-Chef Paul Volcker Ende der 1970er und Anfang der 1980er Jahre vorgenommen wurde. Zwar wird gelegentlich auf die Erfolge der damaligen äußerst restriktiven Geldpolitik – bei der die Zinsen auf 20 Prozent und mehr stiegen – in der Inflationsbekämpfung verwiesen, aber der Preis des sogenannten „Volcker-Schocks“ ist nicht vergessen: Die US-Wirtschaft stürzte 1980 in eine tiefe Rezession mit einer Vielzahl von Insolvenzen und einer Arbeitslosenquote, die Ende 1982 fast elf Prozent erreichte. Zudem löste das Experiment von Volcker eine Reihe von Finanzkrisen aus (die Sparbanken-Krise in den frühen 1980er Jahren, bei der zahlreiche sogenannte Savings & Loan-Institute (S&L) pleitegingen, die Schuldenkrise der Entwicklungsländer später in den 1980er Jahren und die große Bankenkrise Ende der 1980er Jahre).[5]

Gefordert werden deshalb zumeist nicht Zinserhöhungen auf Volcker-Niveau, sondern eine Reihe kleiner Zinsanhebungen über ein oder zwei Jahre hinweg, um den Märkten zu signalisieren, dass die Zentralbanken es mit der Inflationsbekämpfung ernst meinen. Angestrebt wird damit idealerweise eine „weiche Landung“ – das heißt, eine niedrigere Inflation ohne Beeinträchtigung des Wirtschaftswachstums.

Wann und wie wirken Zinsveränderungen?

Jedoch ist der Glaube, dass bereits kleinste Zinssatzänderungen spürbare Wirkungen zeigen, Wunschdenken. Es ist unwahrscheinlich, dass eine Anhebung um 0,25 bis 0,5 Prozentpunkte einen deutlichen Effekt auf zinssensitive Ausgaben hat, sei es für private Investitionen oder Käufe von Gebrauchsgütern wie etwa Autos (eine Ausnahme bilden vielleicht Ausgaben für Wohnimmobilien). Auch nehmen die Menschen in der Regel keine Kredite auf, um Kraftstoff für ihr Auto oder Nahrungsmittel zu kaufen – die Kategorien, die derzeit (unter anderem) die Inflation antreiben. In jedem Fall dürften mehrere kleine Zinserhöhungen über einen längeren Zeitraum den Inflationsdruck nicht sehr verringern. Robert Kuttner sieht aber mit Recht eine Gefahr darin, dass die Fed, wenn kleine Zinsanhebungen nicht die gewünschten Ergebnisse bringen, zu kräftigeren Zinssteigerungen übergehen könnte – und zwar so lange, bis sie eine Rezession auslöst.

Tatsächlich kann die Geldpolitik die Inflation nur auf eine Weise wesentlich beeinflussen – indem sie nämlich das Wirtschaftswachstum deutlich bremst und damit die Arbeitslosigkeit ansteigen lässt, so dass die Verhandlungsposition der Arbeitnehmer/-innen geschwächt und folglich der Lohndruck gemindert wird. Dazu aber bedarf es starker Zinserhöhungen, um die Wirtschaft hinreichend zu drosseln. Letztendlich setzen hier die Zentralbanken die Arbeitslosigkeit als Instrument zur Kontrolle der Inflationsrate ein.

Droht eine Lohn-Preis-Spirale?

Unabhängig davon, wie man ein solches Vorgehen bewertet: Es macht nur Sinn, wenn es tatsächlich einen Lohndruck gibt, der die Inflation anfacht. Genau dies wird vielfach befürchtet: Die Arbeitnehmer/-innen – so die Argumentation – könnten die hohe Inflation zum Anlass nehmen, exorbitante Lohnerhöhungen durchzusetzen, die dann wiederum die Inflation befeuern, so dass es zu einer Lohn-Preis-Spirale käme.

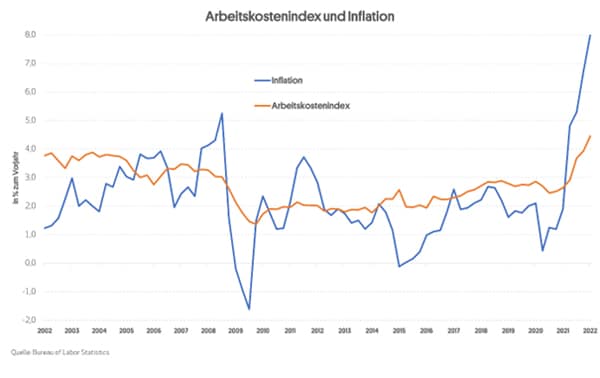

Auf den ersten Blick mag diese Sorge für die USA sogar berechtigt erscheinen, denn wie Abbildung 1 zeigt, ist der Arbeitskostenindex zuletzt gestiegen. Jedoch ist die 12-Monats-Veränderung des Arbeitskostenindex nicht außergewöhnlich und durchaus vergleichbar mit derjenigen zu Beginn der 2000er Jahre. Wichtig ist aber vor allem, dass die Löhne zuletzt den Preisen hinterherhinkten und nicht die Preise trieben. Und nicht nur das: Der Preisanstieg übertraf den Anstieg der Arbeitskosten beträchtlich.

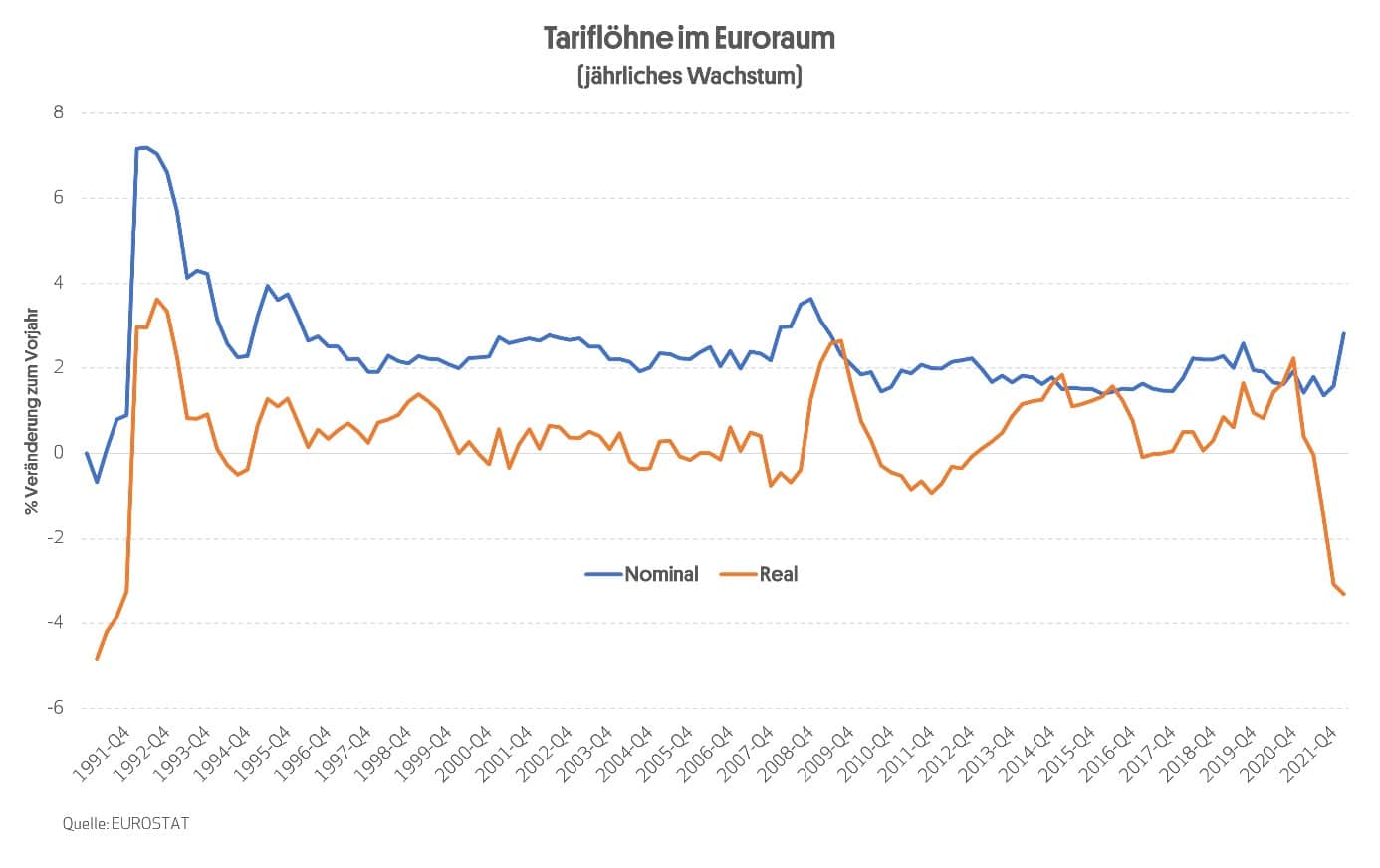

Ähnlich ist die Entwicklung im Euroraum. Abbildung 2 zeigt das nominale (blau) und das reale (orange) Wachstum der Tariflöhne in der Eurozone in den vergangenen drei Jahrzehnten bis zum letzten Quartal 2021. Beim Nominallohnwachstum ist kein Aufwärtstrend zu erkennen. Weil aber die Inflation in den letzten Quartalen gestiegen ist, haben sich die Reallöhne stark rückläufig entwickelt. Fazit: Auch im Euroraum treibt das Lohnwachstum nicht die Inflation.

Die Rolle der Inflationserwartungen

Nun ließe sich einwenden, dass die bisherige Argumentation mit ihren Daten rückwärtsgerichtet sei, Geldpolitik dagegen vorausschauend betrieben werden müsse. Folglich dürfe man nicht so lange warten, bis eine Lohn-Preis-Spirale bereits im Gange sei. Diese Auffassung vertritt auch Isabel Schnabel:

„Es steht außer Zweifel, dass höhere Lohnforderungen kommen werden, wenn die Inflation längere Zeit so hoch bleibt. Wir müssen verhindern, dass sich die hohe Inflation in den Erwartungen festsetzt.“

Dahinter steckt die von vielen Mainstream-Ökonomen und auch vielen Zentralbanken vertretene Ansicht, dass die Erwartungen der privaten Haushalte und Unternehmen hinsichtlich der zukünftigen Inflation ein entscheidender Bestimmungsfaktor der tatsächlichen Inflation sind. Also sei die „Verankerung“ oder „Steuerung“ der Inflationserwartungen der Öffentlichkeit ein wichtiges politisches Ziel. Mit der Beeinflussung der Erwartungen könnten die Zentralbanken letztendlich die Inflation bestimmen.

Vereinfacht betrachtet stellt sich das wie folgt dar: Wenn eine Zentralbank die Zinsen erhöht, erwarten die Märkte, dass die Inflation fällt, und dann fällt sie auch. Je schneller eine Zentralbank dabei die Zinsen anhebt, desto mehr sind die Märkte davon überzeugt, dass sie ihre Aufgabe effektiv wahrnimmt – folglich sinken die Inflationserwartungen und damit die tatsächliche Inflation.

Jedoch kann der Mechanismus, über den die Inflationserwartungen die tatsächlichen Preise beeinflussen, nicht überzeugend hergeleitet werden. Unterstellt wird einfach, dass die Arbeitnehmer/-innen, wenn sie eine höhere Inflation erwarten, neue Tarifverträge mit höheren Löhnen aushandeln (um dem erwarteten Kaufkraftverlust entgegenzuwirken), die dann von den Unternehmen in Form höherer Preise an die Verbraucher weitergegeben werden. Dies aber setzt voraus, dass die Gewerkschaften in den USA und im Euroraum eine sehr starke Verhandlungsposition innehaben, die sie dazu befähigt, überall und zu jeder Zeit Nominallohnerhöhungen entsprechend ihren Inflationserwartungen zu realisieren.

Tatsächlich aber haben die Gewerkschaften weltweit ihre ehemals starke Verhandlungsposition längst eingebüßt. Vor allem in den USA, aber auch in vielen europäischen Ländern ist die Gewerkschaftsdichte (der Anteil der Beschäftigten, die Mitglied einer Gewerkschaft sind) etwa im Vergleich mit den 1970er oder frühen 1980er Jahren deutlich zurückgegangen.[6] Angesichts des gesunkenen gewerkschaftlichen Organisationsgrades und damit der Schwächung ihrer kollektiven Interessenvertretungen dürften die Arbeitnehmer/-innen in den USA und im Euroraum kaum stets in der Lage sein, auf eine zukünftig erwartete höhere Inflation mit der Durchsetzung entsprechend höherer Lohnzuwächse zu reagieren.[7]

Der geplante Ausstieg aus den Anleihekäufen

Problematisch ist auch das geplante Zurückfahren der Staatsanleihekäufe der Notenbanken – vor allem im Euroraum, in dem alle Mitgliedsländer ihre eigenen Staatsanleihen ausgeben und in dem die Zentralbank, die EZB, offiziell nicht als sogenannter „Lender of Last Resort“ agieren darf. EZB-Chefin Christine Lagarde hat erst kürzlich angedeutet, dass die Anleihekäufe zu Beginn des dritten Quartals auslaufen könnten. Was aber geschieht, wenn sich die Zinsen für Staatsanleihen dann – wie schon einmal von Ende 2009 bis 2012 – auseinanderentwickeln? Es ist keineswegs auszuschließen, dass die EZB in diesem Fall aufgrund ihrer auferlegten Selbstbeschränkungen nicht mehr in der Lage ist, diese Zinsunterschiede (Spreads) in ausreichendem Maße mit Anleihekäufen einzuebnen. Der Zinsaufschlag italienischer Staatsanleihen gegenüber deutschen Bundesanleihen ist kürzlich bereits auf über zwei Prozentpunkte gewachsen. Ob die EZB dies bewusst nicht unterbunden hat, um schon im Vorfeld den Einstieg in den Ausstieg aus den Anleihekäufen zu „proben“, muss hier offen bleiben. In jedem Fall wecken die Ausstiegspläne der EZB mancherorts – nicht zu Unrecht – Befürchtungen, dass es zu der Rückkehr einer akuten Eurokrise mit anschließender Austeritätspolitik kommen könnte.[8]

Marktfundamentalisten sehen hier freilich kein Problem – im Gegenteil: Sie begrüßen es, dass sich die Staaten wieder der Disziplinierung durch die Märkte unterwerfen müssten. Es sei schließlich – so die Argumentation – nicht Aufgabe der EZB, Zinsunterschiede zu verringern.

Doch dies steht in eklatantem Widerspruch zur Idee eines einheitlichen Binnenmarktes. Als Zentralbank, die die Verantwortung für den Euro-Währungsraum innehat, trägt die EZB mit ihren Staatsanleihekäufen wesentlich zur Einhaltung des Diskriminierungsverbotes nach Artikel 18 im Vertrag über die Arbeitsweise der Europäischen Union (AEUV) bei, nach dem „jede Diskriminierung aus Gründen der Staatsangehörigkeit verboten“ ist.

Die Notwendigkeit gleicher Rahmenbedingungen

Da bei unterschiedlichen länderspezifischen Risikoprämien die Renditen auf langfristige Staatsanleihen im Euroraum differieren und da die Banken auf Grundlage dieser Renditen ihre Zinssätze für langfristige Unternehmensfinanzierungen festsetzen, hätten die Unternehmen je nach dem Land, in dem sie ansässig sind, höhere oder niedrigere Finanzierungskosten. Das aber lässt sich nicht mit dem Prinzip eines einheitlichen Binnenmarktes in Einklang bringen, in dem alle Unternehmen unter (weitgehend) gleichen Ausgangsbedingungen miteinander in Wettbewerb treten, was natürlich auch impliziert, dass sie einen einheitlichen Preis für Fremdkapital gleicher Fristigkeit zahlen.

Die EZB stellt mit ihrem Ankauf von Staatsanleihen die erforderlichen gleichen Rahmenbedingungen für alle Unternehmen im Euroraum her. Dazu aber benötigt sie Flexibilität bei den Anleihekäufen, um bei einem Auseinanderlaufen der Zinsen rasch durch Interventionen auf den Anleihemärkten gegensteuern und die Integrität des Währungsraumes erhalten zu können. Selbst auferlegte Restriktionen, die diese Flexibilität einschränken, erschweren oder verhindern sogar die Beseitigung von Zinsdifferenzen zwischen den Staatsanleihen der Mitgliedsländer – also von Differenzen, die es in einer funktionsfähigen Währungsunion nicht geben darf.

Sind Anleihekäufe inflationär?

Nun wird gelegentlich eingewandt, dass doch Staatsanleihekäufe durch Zentralbanken per se ein hohes Inflationsrisiko bergen. Der frühere Vorsitzende des Sachverständigenrates der fünf „Wirtschaftsweisen“, Wolfgang Franz, etwa bezeichnete sie im Jahr 2011 als „Todsünde einer Zentralbank“. Die EZB hat sich – beginnend mit dem „Securities Markets Programme“ (SMP) im Mai 2010 – dieser Todsünde im Rahmen mehrerer Ankaufprogramme schuldig gemacht, vor dem Notfall-Programm PEPP insbesondere im Rahmen des Staatsanleihekaufprogramms PSPP von 2015. Von der befürchteten Inflation aber war weit und breit nichts zu sehen, im Gegenteil: In den Jahren 2013 bis 2020 blieb die Inflationsrate im Euroraum zum Teil deutlich unter dem EZB-Inflationsziel von 2 Prozent; sie lag zwischen 0,2 Prozent (2015 und 2016) und 1,8 Prozent (2018).

Noch aufschlussreicher ist die Entwicklung in Japan: Die „Bank of Japan“, die japanische Zentralbank, war die erste Notenbank, die begann, in großem Umfang Staatsanleihen aufzukaufen – und zwar bereits im Jahr 2002, um dann unter dem neu gewählten Ministerpräsidenten Shinzo Abe ab Ende 2012 ihr Kaufprogramm noch einmal massiv auszuweiten. Aufgrund seiner Pionierrolle eignet sich Japan besonders gut zur Prüfung der „Inflationsthese“.

Wie Bill Mitchell zeigt, waren die Eingriffe der „Bank of Japan“ in den Staatsanleihenmarkt immens, vor allem nach 2012: Hielt sie im Dezember 2012 nur 9,7 Prozent aller ausstehenden japanischen Staatsanleihen, so war dieser Anteil im Juli 2020 auf 43,2 Prozent gestiegen. Gleichzeitig erhöhte sich die Staatsverschuldung Japans von bereits 226 Prozent des Bruttoinlandsprodukts (BIP) im Jahr 2012 auf 259 Prozent des BIP im Jahr 2020.

Von einer ausufernden Inflation, vor der zahlreiche Kritiker dieser Politik immer wieder warnten, war indes in Japan nicht einmal ein Hauch zu spüren. Ganz im Gegenteil: Es gelang der japanischen Zentralbank nicht, ihr Inflationsziel von zwei Prozent dauerhaft zu erreichen: Im Zeitraum 2012 bis 2020 bewegte sich in Japan die durchschnittliche Inflationsrate gegenüber dem Vorjahr zwischen -0,1 Prozent (2012 und 2016) und 1 Prozent (2018). Einzige Ausnahme war das Jahr 2014, in dem sich die durchschnittliche japanische Inflationsrate auf 2,8 Prozent belief.

Die These, dass Staatsanleihekäufe der Notenbanken zwingend die Gefahr einer sich beschleunigenden Inflation heraufbeschwören, ist mithin nicht haltbar.

Wie sollte die Politik auf die Inflation reagieren?

Die Corona-Krise begann eindeutig als eine Krise der Angebotsseite, die dann auf die Nachfrage übergriff. Sie ist weiterhin ein angebotsseitiges Problem (weil die angebotsseitigen Einschränkungen fortbestehen), während die Politik in der Lage war, das Nachfrageproblem zu mildern. Nimmt man die Tatsache zur Kenntnis, dass der gegenwärtige Inflationsdruck nicht durch einen Nachfrageüberhang bei normaler Kapazitätsauslastung auf der Angebotsseite verursacht wird, so ist unmittelbar einsichtig, dass eine Anhebung der Zinssätze die Inflation nicht eindämmen wird. Es sei denn, man beabsichtigt, mit drastischen Zinserhöhungen die Wirtschaft abzuwürgen und die so entstehende Arbeitslosigkeit zur Kontrolle der Inflation einzusetzen.

Tatsächlich könnten wir das derzeitige Inflationsproblem lösen, indem wir sehr viele Menschen arbeitslos und ärmer machen, so dass sie ihre Konsumausgaben deutlich einschränken müssten. Das würde zwar nicht die angebotsseitigen Probleme wie etwa die Rohstoff- und Lieferengpässe lösen, aber die Inflationsrate wäre wahrscheinlich niedriger. Ein solches Vorgehen käme jedoch einem durch nichts zu rechtfertigenden ökonomischen Vandalismus gleich.

Was sollte stattdessen getan werden? Eine sinnvolle Herangehensweise wäre, die steigende Inflation als vorübergehendes Phänomen zu tolerieren[9] und auf die Angebotsfaktoren einzuwirken, die den Inflationsdruck erzeugen. Eine Verringerung der angebotsseitigen Einschränkungen aber lässt sich kaum durch die Geldpolitik erreichen. Gerade wenn die Zinsanhebungen so massiv wären, dass sie tatsächlich einen Effekt auf die Inflation hätten, würden gleichzeitig die privaten Investitionen gebremst und damit die zukünftigen Produktionskapazitäten (d.h. die Angebotsseite) negativ beeinflusst.

Wir brauchen aber mehr – und nicht weniger – private und öffentliche Investitionen, beispielsweise in alternative Energien und Energieeffizienz, um weniger anfällig gegen importierte Energiepreiskrisen zu sein und unseren Ressourcenspielraum zu vergrößern, oder auch, um die aufgetretenen Engpässe (z.B. die unzureichenden Kapazitäten bei den Hafenanlagen zum Entladen von Containerschiffen) zu beseitigen. Hier ist die Fiskalpolitik gefordert, die – auch zur Erreichung ökologischer und sozialer Ziele – Investitionen in bestimmte Bereiche der Volkswirtschaft lenken kann. Eine Erhöhung der Zinssätze dagegen ist nicht nur nicht hilfreich, sondern sogar kontraproduktiv.

Der vorliegende Beitrag erschien am 28. Mai 2022 im Online-Magazin Makroskop. Er wurde der „Osnabrücker Rundschau“ freundlicherweise zum Abdruck zur Verfügung gestellt.

Wie in dem Beitrag vermutet, hat die EZB inzwischen – nämlich am Donnerstag – für Juli die erste Zinserhöhung seit knapp elf Jahren angekündigt: Sie will dann in einem ersten Schritt ihre Leitzinsen um 0,25 Prozentpunkte anheben. Gleichzeitig hat sie – ebenfalls erwartungsgemäß – beschlossen, den Nettoerwerb von Vermögenswerten im Rahmen ihres „Programms zum Ankauf von Vermögenswerten“(APP) zum 1. Juli 2022 einzustellen.

[1] Vgl. Nersisyan, Y./Wray, L.R.: Is it Time for Rate Hikes? The Fed Cannot Engineer a Soft Landing But Risks Stagflation by Trying, Levy Economics Institute of Bard College, Public Policy Brief No. 157, 2022, S. 4f.

[2] Vgl. etwa Pauli, R.: Wundermittel Zinserhöhung?, in: Makroskop, 18.05.2022.

[3] Der ökonomische Mainstream behandelt Preise so, als würden sie von den Märkten bestimmt. Das heißt, die Unternehmen akzeptieren die Preise, die durch Angebot und Nachfrage auf dem Markt gegeben sind. In der realen Welt trifft dies aber nur auf eine begrenzte Anzahl von Preisen zu (z.B. einige Rohstoffpreise). Die meisten Preise werden von den Unternehmen festgesetzt (durch einen Aufschlag auf die Kosten pro Einheit), wobei der Grad der Preissetzungsmacht primär vom Ausmaß des Wettbewerbs in der jeweiligen Branche abhängt.

[4] Vgl. etwa Stoller, M.: Corporate Profits Drive 60% of Inflation Increases, BIG by Matt Stoller, December 29, 2021; Perkins, T.: Revealed: top US corporations raising prices on Americans even as profits surge, in: The Guardian, Wed 27 Apr 2022.

[5] Vgl. Nersisyan, Y./Wray, L.R., a.a.O., S. 8.

[6] Vgl. OECD, Trade Union Dataset: Trade Union Density, 2022.

[7] Eine Umfrage der Federal Reserve Bank of Atlanta bei Unternehmen in den USA zeigt darüber hinaus, dass sich die besonders relevanten langfristigen Inflationserwartungen (sie beziehen sich auf einen Zeitraum von 5 bis 10 Jahren) relativ wenig verändert haben. Es ist daher nicht konsequent, wenn diejenigen, die – anders als wir – behaupten, dass die Inflation weitgehend von den Inflationserwartungen bestimmt wird, behaupten, dass die Inflation sich beschleunigen werde.

[8] Da beruhigt es kaum, dass die EZB gegenwärtig angeblich an einem Kriseninstrument arbeitet, das eingesetzt werden kann, falls es zu einem sprunghaften Anstieg der Anleiherenditen bestimmter, schwächerer Euroländer kommt.

[9] Dies schließt selbstverständlich staatliche Entlastungspakete insbesondere zur Abfederung sozialer Härten nicht aus.